Особенности ипотеки земельных участков

Иметь свой дом за городом мечтают многие. В особенности это актуально для жителей мегаполисов, страдающих от суеты и загазованности крупного населенного пункта. В таком случае построить дом за чертой город становится оптимальным вариантом решения вопроса. Однако есть одна проблема. Широкий выбор предложений земельных участков сталкивается с отсутствием достаточной суммы денег на воплощение мечты в жизнь. Многие просто не могут себе позволить подобную роскошь. Ипотека на земельный участок способна выручить в сложившейся ситуации.

Иметь свой дом за городом мечтают многие. В особенности это актуально для жителей мегаполисов, страдающих от суеты и загазованности крупного населенного пункта. В таком случае построить дом за чертой город становится оптимальным вариантом решения вопроса. Однако есть одна проблема. Широкий выбор предложений земельных участков сталкивается с отсутствием достаточной суммы денег на воплощение мечты в жизнь. Многие просто не могут себе позволить подобную роскошь. Ипотека на земельный участок способна выручить в сложившейся ситуации.

Такой вид финансовых услуг пока что не получил широкого распространения, хотя его популярность неуклонно растет. Особенности ипотеки земельных участков заключатся в большей сложности процесса оформления, если сравнивать с классическими вариантами такого кредита. Это обусловлено и «новизной» представленной услуги. Данная разновидность ипотеки в нашей стране появилась лишь несколько лет назад. Поэтому не слишком простая задача – поиск подходящей кредитной программы.

Среди финансовых учреждений, осуществляющих выдачу подобного займа в 2022 году, можно отметить Сбербанк, РосЕвробанк, Россельхозбанк, ВТБ 24 и пр. Многие из указанных организаций осуществляют предоставление ссуды на приобретение земельных участков лишь у своих фирм-партнеров.

Самыми лояльными условия получения ипотеки на землю характеризуется Сбербанк. Процентная ставка здесь минимальная, в то время как первоначальный взнос должен составлять 50% и выше от стоимости объекта при сроке кредитования десять лет. Возможные и другие варианты. Чем больше срок кредитования и меньше сумма первоначального взноса, тем больше будет ставка процента по выданному кредиту.

Условия предоставления ипотеки на земельный участок

Можно ли взять в ипотеку земельный участок – решает банк. Именно он устанавливает условия выдачи ссуды на приобретение земли. Чтобы повысить свои шансы на успех, следует уделить повышенное внимание некоторым аспектам вопроса.

Требования к объекту залога

Обеспеченность ссуды – важный момент. В этом случае в роли залогового имущества служит приобретаемый участок земли. В то же время, следует учитывать его ликвидность. Оценочная стоимость надела обусловлена рядом фактором.

Обеспеченность ссуды – важный момент. В этом случае в роли залогового имущества служит приобретаемый участок земли. В то же время, следует учитывать его ликвидность. Оценочная стоимость надела обусловлена рядом фактором.

Земля – весьма специфичный вид залогового имущества. По этой причине финансовые учреждения устанавливают достаточно жесткие требования для нее.

Ипотека на покупку земельного участка может быть выдана при условии соответствия объекта нижеперечисленным требованиям:

- Надел должен входить в список земель населенного пункта, которые могут быть использованы для ижс. С прочими видами земельных участков банковские организации не любят вести работу в связи с проблематичностью отслеживания законности их отторжения. Ипотека на участок под ижс – оптимальный вариант.

- Большое значение имеет и месторасположение земли. Финансовые учреждения четко фиксируют максимально допустимое удаление надела от города – в пределах 100 километров. У некоторых банков планка еще ниже – около 30 километров.

- Участок не должен располагаться в резервной, природоохранной зоне, иначе вы рискуете не получить ссуду.

- Серьезным плюсом станет наличие инженерных коммуникаций на территории: канализации, электричества, газа и воды.

- Желательно, чтобы площадь надела составляла не менее 6 соток и была в наличии дорога, по которой можно добраться к участку в течение всего года. Не стоит рассчитывать на заемные средства, если планируется покупка участка площадью более 50 соток. Хорошая транспортная развязка послужит дополнительным преимуществом при подаче заявки на займ.

Порядок получения займа

Решив взять ипотеку на покупку земельного участка без здания, нужно следовать определенной схеме. Некоторые ошибочно считают, что сначала понадобится выбрать походящий вариант надела, а уж затем обращаться в финансовое учреждение для оформления кредита. На практике все обстоит иначе.

Решив взять ипотеку на покупку земельного участка без здания, нужно следовать определенной схеме. Некоторые ошибочно считают, что сначала понадобится выбрать походящий вариант надела, а уж затем обращаться в финансовое учреждение для оформления кредита. На практике все обстоит иначе.

Необходимо учитывать, что каждое из банковских учреждений предлагает свои условия и имеет некоторые особенности оформления договоров данного вида ипотеки. Сначала стоит определиться с выбором финансовой организации, а уже затем переходить к выбору подходящего земельного участка, беря в расчет установленные банком критерии для надела. Такой подход позволит вам сэкономить немало времени и сил.

Земельная ипотека оформляется после предоставления заемщиком целого пакета документов. Из перечень идентичен для всех банковских учреждений, различия незначительны. В этот набор входит:

- Документ о госрегистрации права – его заверенная нотариусом копия

- Кадастровая выписка на участок в оригинале

- Выписка из ЕГРЮЛ на землю и т.п.

Также понадобится приложить документы, которые могут служить подтверждением факта ведения заемщиком трудовой деятельности, его достаточного уровня доходов и т.д.

Все собранные бумаги передаются на проверку специалистам аналитического отдела банковского учреждения. При необходимости могут подаваться дополнительные запросы собственникам, заемщикам и нотариусам. Лишь после тщательного анализа предоставленных документов финансовая организация выдает вердикт касательно возможности получения конкретным заемщиком земельной ипотеки. Обычно решение принимается в течение 3-5 дней.

В оговоренный день проводится подписание договора ипотеки, договора купли-продажи и договора страхования. Затем заемщику нужно передать первоначальный взнос и заемные средства в сейфовую ячейку кредитного учреждения. Завершающий этап – оформление на вновь приобретенный надел права собственности.

Специфика договора

Договор залога земельного участка имеет некоторые особенности, которые нужно обязательно учитывать. Здесь оговаривается право заемщика осуществлять строительство на участке здания по собственному желанию, не согласуя действия с кредитором. Касательно самой формы и содержания вышеуказанного договора нужно отметить следующие моменты.

Договор залога земельного участка имеет некоторые особенности, которые нужно обязательно учитывать. Здесь оговаривается право заемщика осуществлять строительство на участке здания по собственному желанию, не согласуя действия с кредитором. Касательно самой формы и содержания вышеуказанного договора нужно отметить следующие моменты.

В документе должны быть обязательно зафиксированы все значительные условия. Заключение договора проводится в письменной форме с заверением нотариусом. Также, в соответствии с действующим законодательством, необходимо зарегистрировать ипотеку земли. Нужно детально оговорить данные по конкретному земельному участку, включая его кадастровый номер, место размещения, форму, размеры, назначение и прочие особенности.

Подводные камни

Нужно учитывать, что соискателю потребуется иметь более высокий доход, чем в случае получения ссуды на квартиру. Сроки кредитования особенно не отличаются от стандартных и варьируются в пределах от 10 до 25 лет. Обычно заемщику нужно внести сразу минимум 20% от стоимости приобретаемого участка.

Нужно учитывать, что соискателю потребуется иметь более высокий доход, чем в случае получения ссуды на квартиру. Сроки кредитования особенно не отличаются от стандартных и варьируются в пределах от 10 до 25 лет. Обычно заемщику нужно внести сразу минимум 20% от стоимости приобретаемого участка.

В качестве залога банковское учреждение может потребовать предоставить какое-либо дополнительное недвижимое имущество. Перестраховка со стороны кредитной организации обусловлена высоким риском невозврата долга и спецификой кредитного продукта. Земельный участок очень сложно оценить адекватным образом. Поэтому проведение таких сделок – на порядок более сложная задача, чем продажа городской квартиры. Стоимость земли формируется под влиянием массы факторов. Выгодная на текущий момент сделка по истечении нескольких лет способна утратить свою ценность.

В качестве примера может служить факт организации в выбранном живописном месте вредного производства. В таком случае имевший большую ценность земельный надел утрачивает свою ликвидность. При возникновении подобной необходимости кредитор будет не способен его реализовать по адекватной стоимости. Поэтому банковские структуры не слишком любят рисковать, предоставляя ипотечный кредит на приобретение участка земли. Чтобы застраховать себя, финансовой организации приходится ужесточать требования к заемщикам и устанавливать значительные переплаты по займу.

Рынок земли в нашей стране еще не успел окончательно сформироваться – процесс только идет. Финансовые учреждения относят землю к низколиквидным активам, ценность которого устанавливается довольно сложно. В связи с этим пока что небольшое количество банков готовы предложить своим клиентам выгодные программы кредитования под залог земельного участка.

Как получить ипотеку на земельный участок в Сбербанке в 2022 году

Каждый человек, особенно мужчина, в течение своей жизни обязан посадить дерево, построить дом и вырастить сына. Самым сложным звеном в этой цепочке будет строительство или приобретение готового жилища.

Сегодня решить проблему поможет ипотека на дом с земельным участком в Сбербанке. У человека на подсознательном заложено стремление жить поближе к природе, и наличие своего загородного дома помогает реализовать мечту. Для городских жителей Сбербанк предоставляет уникальную возможность получить ипотеку на выгодных условиях.

Особенности получения ипотеки на участок земли под строительство жилого дома

Для получения ипотеки на загородный дом в Сбербанке, заемщику необходимо выполнить ряд требований, предъявляемых кредитной организацией. Земля относится к специфическим категориям залогового имущества, поэтому все займодатели ужесточают правила оформления ипотеки на участок под ИЖС. К требованиям относятся:

- Земельные наделы должны входить в перечень площадей, на которых разрешено индивидуальное жилищное строительство. Местные органы самоуправления указывают участки, которые выделены в указанную категорию землепользования.

- Топографическая привязка на местности. Одним из требований Сбербанка является то, что участок должен располагаться в пределах 100 км от офиса кредитора. В некоторых регионах России, этот норматив сокращен до 30 км.

- Запрещено для оформления ипотеки использовать участки со статусом «природоохранная и резервная зоны». В кредите непременно откажут.

- Приоритет для выдачи ипотеки отдается наделам, где уже существуют или планируется прокладка инженерных коммуникаций (газопровод, водоснабжение, электросеть).

Благоустроенные подъездные пути станут дополнительным плюсом при рассмотрении заявки.

Важно! Ипотеку можно оформить только в том случае, если площадь участка не менее 6 соток. Когда земельные надел свыше 0,5 га, могут возникнуть проблемы с получением выгодного кредитования по программе ИЖС. Проверить его категорию можно по выписке из ЕГРН (нужно указать точный адрес или кадастровый номер).

Как получить ипотеку на земельный участок в Сбербанке: условия кредитования

Отметим сразу, что ипотека под земельный участок в Сбербанке будет намного сложнее, чем аналогичный займ на приобретение квартиры. Среди обширных предложений, наиболее подходящим для кредита на земельный участок под дачу подойдет «загородная недвижимость», под ее залог можно получить до 75% денежных средств.

Помимо этого, оформление земли в ипотеку в Сбербанке требует соблюдение следующих условий:

- Возраст заемщика от 21 до 75 лет, наличие гражданства РФ.

- Стаж на последнем месте работы 6 месяцев, общий трудовой стаж – от 1 года и более.

- Доход соискателя должен быть стабильным и не ниже прожиточного минимума, позволяющего обеспечить нормальный уровень жизни самого заемщика и членов его семьи, в том числе, иждивенцев.

- Участок входит в разрешенную категорию землепользования, нельзя использовать для ипотеки наделы со статусом «природоохранная» или «резервная» зоны.

- Минимальная площадь участка 6 соток, но не более 50 (за исключением регионов Дальнего Востока и Сибири, где можно оформить ипотеку до 1 гектара).

- Наличие инженерных коммуникаций или их прокладка в ближайшей перспективе.

- Наличие дорожной инфраструктуры.

При оформлении кредита, земельный участок должен быть в собственности только у одного заемщика. В соответствии с записью в Росреестре.

Процентные ставки по ипотеке

Любое кредитное учреждение разрабатывает различные программы с выгодными процентными ставками для клиентов. Минимальная ипотека на землю в Сбербанке выдается в сумме 300 тысяч рублей. Средняя процентная ставка составляет 11,6% годовых. Кредит оформляется на срок до 30 лет. В Сбербанке получить скидки по ипотечному займу на приобретение земельного участка, например:

- скидка 0,3% клиентам Сбербанка, у которых имеется зарплатная карта;

- дополнительный 1,0%, если имеется полис обязательного страхования заемщика;

- еще 1,0%, если сделка регистрируется в Росреестре.

Важно учитывать и такой факт, вы получаете кредит в размере 75%, а 25% оплачиваете как первый взнос. Процентная ставка может регулироваться в меньшую сторону, если вы дополнительно участвуете в промоакциях, которые регулярно проводит Сбербанк.

Требования к заемщикам

Согласно маркетинговой политике кредитной организации, предусмотрены общие требования ко всем категориям заемщиков, но есть ряд ограничений и дополнительных условий, на основании которых выдается экспертное заключение о возможности оформления займа.

- Возраст заемщика от 21 года, но не старше 75 лет и наличие гражданства РФ,

- Предоставление декларации НДФЛ-2 с последнего места работы, а также заполнение справки по форме банка.

- Заверенные копии трудовой книжки или контракта на работу.

- Пенсионерам необходимо предоставить справку о начислении выплат из Пенсионного фонда России (ПФР).

- Предоставить копию налоговой декларации.

- Сообщить сведения о начислении пособий и прочих государственных и муниципальных выплатах.

- Представителям судейского корпуса необходимо предоставить справку о доходах, которую они могут получить в местном департаменте юстиции.

Справка по форме банка предусматривает получение дополнительных сведений о заемщике, к числу которых относятся:

- Полное имя, фамилия и отчество.

- Название и реквизиты организации, где работает заемщик. Обратите внимание, если вы военный, то почтовый адрес может отсутствовать в силу объективных причин.

- Сведения о заработной плате за последние 6 месяцев. Если данных нет, бухгалтерия указывает сведения за предыдущий период деятельности.

- Дополнительные доходы и удержания.

Обратите внимание, что банк требует заполнить собственную справку о доходах, где необходимо указать следующие параметры:

- Доход от сдачи в аренду квартиры. Необходима справка по форме НДФЛ-3, которую вы можете взять в ФНС.

- Суммы вознаграждений от интеллектуальной деятельности. Банк рассматривает в качестве документа патент, авторский договор или иное.

- Прибыль, которую получил заемщик на основе гражданско-правового характера оказания услуг, справка по форме ФНС.

- Выплаты, полученные от финансовых активов, дивиденды, проценты по вкладам и иное.

- Получаемые пособия (разработан особый порядок указания сведений для этой группы).

Отдельным видом рассматриваемых доходов принято считать получение ЕДВ (ежемесячные денежные выплаты). К этой категории относятся социальные пенсии для инвалидов, ветеранов труда, участников боевых действий, чернобыльцев, ликвидаторов атомных катастроф.

Сбербанк не будет учитывать при рассмотрении заявки следующие денежные удержания и поступления:

- Материальная помощь донорам.

- Алименты.

- Стипендии.

- Премии по основному месту работы.

- Доходы, полученные от продажи криптовалют и майнинга (данный вопрос в настоящее время спорный для Сбербанка).

- Выигрыши в лотерею.

- Выплаты по страховым обязательствам.

- Денежные средства, полученные от участия в система азартных игр (казино, букмекерские конторы).

- Доходы, которые заемщик получил как дивиденды от участия в уставном капитале ООО.

Необходимо учитывать такой факт — все справки должны быть заверены печатью и подписями представителями той организации, которая ответственна за ведение бухгалтерской и налоговой отчетности.

Требования к земельному участку

К земельному участку предъявляются единые требования для всех заемщиков.

- Категория землепользования должна соответствовать разрешенной для строительства ИЖС. Не принимаются участки, имеющие статус «резервный», «природоохранная зона».

- Минимальный размер земельного надела составляет 6 соток.

- Максимальный размер участка – 0.5 га, за исключением некоторых регионов Сибири, крайнего Севера и Дальнего Востока.

- Расстояние между объектом недвижимости и основным офисом Сбербанка, где оформляется ипотека, не более 100 км. Некоторые регионы вправе установить дистанцию до 30 км.

- Земля не должна иметь обременений и ограничений.

- Участок должен иметь подъездные пути и инженерные коммуникации (допускается их наличие в перспективе).

Проверка сведений по земельному участку проводится на основе выписки из ЕГРН, а также градостроительного плана местности, если речь идет о строительство ИЖС в коттеджном поселке. Ипотека на земельный участок с домом в Москве от Сбербанка предусматривает предоставление дополнительных сведений, которые регламентируются местными отделениями кредитной организации.

Сроки рассмотрения кредитной заявки

Стандартные сроки рассмотрения кредитной заявки предусматривают проведение нескольких этапов, которые включают:

- Внесение необходимых сведений в основную базу по ипотеке. Срок занимает от 1 до 2 рабочих дней (обратите внимание на выходные и праздничные дни, которые не учитываются в данном случае).

- Оценка реальной кредитной истории заемщика, не более 3 часов.

- Проверка личных данных заявителя и членов его семьи. Срок составляет до 2 рабочих дней.

- Проверка со стороны службы безопасности банка. Отводится не более 2 рабочих дней.

- Этап андеррайтинг. Оценка рисков и прочих факторов, связанных с получением ипотеки.

В среднем, срок рассмотрения заявки в Сбербанке составляет не более 8 календарных дней. Кредитор оповещает о результатах принятого решения голосовым уведомлением по телефону, СМС-оповещением, уведомлением в личном кабинете на официальном сайте.

Процедура оформления ипотеки на земельный участок от Сбербанка

Стандартная процедура получения кредита на приобретение земельного участка в Сбербанке предусматривает выполнение следующих действий со стороны заемщика:

- Выбрать подходящий земельный участок и заключить договор купли-продажи.

- Собирать пакет документов на покупку земельного участка и предоставить данные в Сбербанк (в офис или на сайте).

- Заполнить анкету по форме банка и подать заявление.

- Зарегистрировать сделку в Росреестре (в случае одобрения кредита на землю в ипотеку).

- Оплатить первоначальный взнос в размере 25% (или указанный в договоре).

- Открыть кредитную линию и использовать ее по предназначению.

По ипотеке, земельный участок будет оформлен как обременение. Соответствующая запись появится в Росреестре.

Необходимые документы

Стандартный пакет документов для получения ипотеки на земельный участок для строительства ИЖС:

- Паспорт заемщика.

- Справка с места работы по форме НДФЛ-2 или по форме банка.

- Заверенные копии трудовой книжки или контракта.

- Справка о начислении пенсии (для пенсионеров).

- Справка о доходах для судей (специальная форма).

- Копия отчетности по налогам в ФНС (декларация).

- Справки о начислении государственных и иных пособий.

Для некоторых категорий заемщиков банком предусмотрены иные документы.

Ипотечный калькулятор

Для удобства расчета кредитной линии используйте калькулятор недвижимости, который поможет рассчитать аннуитетные и дифференцированные платежи. Стандартный калькулятор ипотеки Сбербанка попросит ввести следующие данные:

- точную стоимость недвижимости в рублях;

- первоначальный взнос (указывается процент отчисления);

- ставка кредитования, предложенная банком (указывается с точностью до сотых долей процента);

- период кредитования ( указывается срок действия ипотеки).

В итоговом расчете пользователю будет доступна таблица платежей, с указанием ежемесячной суммы взносов.

Порядок погашения кредита

После подписания договора, Сбербанк предоставит подробную таблицу по погашению обязательств. В первую очередь заемщик обязан внести на лицевой счет сумму в размере 25% от стоимости приобретаемой недвижимости (или больше, согласно кредитному договору). Погашать займ нужно точно до той даты, которая указана в таблице платежей. Сбербанк предоставляет клиентам различные схемы погашения долга:

- с банковской карты;

- с лицевого счета;

- наличными через электронные терминалы;

- безналичными с электронных кошельков.

Для уточнения варианта оплаты, в договоре обязательно указывается схема закрытия кредитной линии.

Досрочное погашение

Если вы соблюдаете сроки кредита, и у вас есть желание досрочного погашения, то Сбербанк предоставит и такую возможность. В 2022 году принят Федеральный Закон, который предусматривает досрочное погашение кредита по следующим основаниям:

- За 30 дней до наступления даты планируемого досрочного погашения, заемщик обязан проинформировать кредитора о том, что решил полностью рассчитаться с долгами.

- Когда в договоре не оказалось пункта о досрочном погашении кредита, заемщик вправе обратиться в суд для решения спорного вопроса по ипотеке.

С 2022 года банки обязаны включать в тело договора условия для преждевременной выплаты долга.

Неустойка в случае несвоевременного погашения кредита

В теле договора на обслуживание кредитной линии или ипотеки, банк указывает, какая неустойка будет удержана в случае несвоевременного погашения займа. Эта мера воздействия вызвана тем, что иногда заемщики нарушают взятые на себя обязательства по обслуживанию долгов.

В этой ситуации нерадивым плательщикам начисляют пени и портят кредитную историю. В случае возникновения признаков тяжелых финансовых проблем, обязательно надо заранее проинформировать банк, лично посетив офис, оставив сообщение на сайте учреждения. Полезный совет по преодолению сложившегося положения можно получить по телефону горячей линии.

Если дело пустить на самотек, то судебных разбирательств не избежать. Схема оповещения заемщика о неустойке различная. Так, в первые 5 дней осуществляются напоминания о просроченной оплате по телефону в автоматическом режиме. Затем сотрудники банка будут звонить родственникам должника и работодателю. Позже, подадут исковое заявление в суд.

Как получить отсрочку по уплате ипотеки

Отсрочка по кредиту допускается в крайних случаях, в числе которых:

- Увольнение с места работы.

- Снижение заработной платы.

- Серьезное заболевание, повлекшее частичную или полную потерю трудоспособности.

- Беременность, рождение детей.

- Семейные обстоятельства, например, смерть близкого человека или развод.

- Колебания курса валют.

В этом случае банк может предложить один из вариантов отсрочки по уплате ипотеки:

- Пролонгация договора кредитования.

- Списание долга — маловероятный факт, но можно добиться.

- Объявление кредитных каникул.

- Программу рефинансирования.

- Аннулирование пеней и комиссии.

Из всех вышеперечисленных предложений, наибольшая вероятность отводится кредитными каникулами и льготы по платежам.

Как действовать в случае отказа в выдаче ипотеки

Единой схемы действий не существует. Но соискатель вправе попробовать следующее:

- Предложить другой объект недвижимости, возможно Сбербанк не устраивает именно тот участок, который указан в заявке.

- Обратиться к кредитным брокерам, которые подыщут оптимальный банк по ипотечному кредитованию.

- Если нет зарплатного счета в Сбербанке, то надо его открыть.

- Оформить вместо ипотеки потребительский кредит. Актуально, когда нужна небольшая сумма для покупки или строительства индивидуального жилого дома.

- Самостоятельно подать заявку сразу в несколько банков.

Напоминаем, что идеального рецепта не существует, возможно соискателю придется испытывать различные схемы для получения кредита.

Плюсы и минусы оформления ипотеки на земельный участок в Сбербанке

Какие плюсы и минусы имеет ипотека на земельный участок в Сбербанке. Начнем, пожалуй, с положительных:

- Если привлекаете созаемщика, можно повысить размер кредитной линии.

- Нет комиссионных сборов.

- Зарплатные клиенты имеют преимущества перед иными заемщиками.

- Льготные категории граждан проходят упрощенную процедуру для получения кредита.

- При досрочном погашении, банк не применяет санкции.

- Можно получить дополнительный кредитный продукт, например, карту с большим лимитом.

- Допускается рефинансирование ранее оформленных кредитов.

Отрицательные стороны также присутствуют, и к ним относятся:

- Объемный список требований к земельному участку.

- Внедрена система обязательного страхования имущества.

- Высокие процентные ставки и неподъемные суммы первоначального взноса.

- Ограниченный круг банков, которые предлагают ипотеку под земельный участок.

- Сложные схемы определения цены по объекту недвижимости.

- Кредитование осуществляется только в российской валюте.

При всем раскладе, только у Сбербанка имеются преимущества при оформлении ипотеки на земельный участок в 2022 году.

Подводные камни и риски ипотечного кредитования

Обо всех подводных камнях и рисках трудно рассказать в одной статье, но о некоторых из них надо упомянуть обязательно.

Военнослужащие могут рассчитывать на ипотеку только в том случае, если проходят действительную службу в рядах вооруженных сил РФ.

Работники бюджетной сферы могут рассчитывать только на собственные силы. Есть так называемы риски, связанные с валютным колебанием, необходимо внимательно читать договор, если такой пункт имеется априори.

Дополнительные расходы, зачастую являются выдуманными схемами банков, и иногда могут неожиданно возникнуть комиссии и прочие скрытые оплаты несуществующих или ничтожных услуг. Заемщик не имеет право распоряжаться имуществом, в частности, продавать землю (по условиям ипотеки, недвижимость передается в залог и регистрируется в Росреестре). Неуплата кредита чревата потерей имиджа и репутации, утратой имущества по решению суда.

Выводы

Нужно ли брать ипотечный кредит, если очень много требований и есть огромные риски. К сожалению, но оптимальной программы ипотечного кредитования не существует. В последнее время власти РФ говорят, что скоро, вероятно с середины 2022 года, появятся новые упрощенные схемы выделения займов многодетным и молодым семьям. Но на сегодня лучшие предложения по ипотечному кредитованию предлагает только Сбербанк России.

Ипотека и кредит на земельный участок в Россельхозбанке — обзор и сравнение

Мечта каждого человека — собственный загородный дом, позволить себе такое сможет не каждый, поэтому ипотека и кредит на земельный участок в Россельхозбанк – это ее осуществление. Оформление ипотеки является долгой и скрупулезной процедурой, но несмотря на это многие жители России спешат взять кредит, чтобы скорее построить дом. ОАО Россельхозбанк выдаст ипотечный кредит и поможет построить загородный дом мечты.

Ипотека и кредит на земельный участок в Россельхозбанк

Россиянам желающим приобрести землю предоставляется шанс воспользоваться одним из двух банковских продуктов:

- «Садовод».

- «Ипотечное жилищное кредитование».

Условия кредита «Садовод»

«Садовод» — это кредиторская программа, действующая на физические лица, имеющие сады и огороды в собственности. Также действует на тех, кто собирается приобрести их.

Есть несколько условий для получения и оформления кредита:

- Цель: приобретение сада, огорода, дачного участка; покупка участка для постройки дома; покупка земли, чтобы построить на нем сооружения и здания любого типа.

- Рублевая валюта.

- Сумма от 10 тысяч до полтора миллиона.

- Пятилетний срок.

- Выбранное обеспечение (поручительство физического лица одного или нескольких, юридического лица или под залог имущества клиента).

- Рассмотрение заявки не более 5 суток.

- 45 дней дается на решение о предоставлении ипотеки.

- Возможность досрочно погасить задолженность без штрафов.

- Погашение двумя способами: ежемесячно аннуитетными (сумма разбита на одинаковые части на весь период) и расчет дифференцированным платежом.

Условия ипотечного жилищного кредитования

Такой вид кредитования представлен на вытекающих условиях:

- Цель: приобрести земельных участок, чтобы выстроить на нем здание, покупка права на аренду земли, купить сам участок.

- Российская рублевая валюта.

- Сумма от 100 тысяч до 20 миллионов.

- Срок выплаты задолженности составляет 30 лет.

- 15% первый взнос.

- Кредит выдается под залог земельного участка.

- Не изымается взнос за предоставление займа.

- Страховка насчет имущества обязательна, насчет заемщика нет.

- Заявление будет рассмотрено в течение 5 дней.

- 3 месяца действует постановление.

- Обязательное поручительство трех физических лиц.

- Если есть супруг/а, то он/а обязательно должен быть в роли солидарного заемщика.

Ставки и проценты

На размер процентной составляющей влияют следующие факторы:

- Сумма займа.

- Срок кредитного соглашения.

- Категория, к которой банк отнес заемщика.

Процентные ставки по ипотеке на земельные участки в Россельхозбанке варьируются от 11.45% до 12% годовых:

| Заемщики, которые являются участниками зарплатных проектов РСХБ | Сотрудники бюджетных организаций | Физические лица | |

|---|---|---|---|

| Сумма ипотеки определяется условиями кредитной сделки | 11.45% | 11.50% | 12.00% |

Размер процентной ставки может быть увеличен на один пункт, если заемщики или созаемщики откажутся от подписания договоров личного страхования.

По программе кредитования «Садовод» Россельхозбакном установлены следующие проценты за пользование заемными средствами:

| Срок кредитования от 1 до 12 месяцев | Срок кредитования от 13 месяцев до 60 месяцев | |

|---|---|---|

| При предоставлении поручительства от юридического или физического лица | 13.50% | 16.75% |

| При обеспечении кредита ликвидным имуществом в качестве залога | 13.25% | 16.50% |

Размер процентных ставок может быть увеличен:

- На 3.5 процентных пункта в случае отказа от личного страхования.

- На 2.0 пункта при нарушении целевого использования средств.

Калькулятор расчета в Россельхозбанк

Калькулятор расчета помогает рассчитать и организовать график всех платежей по кредиту. С его помощью можно рассчитать ежемесячные взносы и установить расписание с выводом на печать.

Калькулятор рассчитывает платежки в двух схемах:

- Аннуитетной.

- Классической (каждый месяц платеж уменьшается).

Если вы хотите рассчитать график платежей по программе «Садовод», то вы можете воспользоваться калькулятором:

Если вы хотите узнать какую сумму в месяц нужно будет платить по ипотеке , то вы можете воспользоваться калькулятором ниже:

Что лучше ипотека или кредит на земельный участок?

Кредитная программа «Садовод» подходит для покупки недорогих участков земли. Условия для его получения показывают, что он скорее похож на потребительский кредит. К примеру, самая большая сумма программы «Садовод» составляет 1500000, а максимальная сумма ипотека на землю составляет два миллиона. Также разные сроки, у программы «Садовод» не более 3 лет, а у ипотеки на жилье 30 лет.

Через маленькие сроки «Садовод» имеет увеличенные процентные ставки. При условиях выбора обеспечения на залог недвижимого имущества и при сроке выдачи кредита на один год, минимум процентной ставки составляет 19,5%. У ипотечного кредита процентная ставка идет от 12,9%.

Заемщик сам выбирает лучший продукт. Вообще все зависит от обстоятельств и выгодности в займе.

Как оформить ипотеку в ОАО «Россельхозбанк»?

Порядок процедуры оформления двух банковских продуктов отличается друг от друга. Необходимые документы и требования также разные.

Рекомендуем к просмотру:

Несмотря на то, что для оформления двух продуктов нужно соблюдать одинаковые пошаговые действия:

- Ознакомиться с условиями и требованиями продуктов, определить преимущества одного из них и выбрать лучший.

- Заполнить на сайте банка онлайн-заявку и дождаться ответа.

- Собрать полный список необходимой документации и предоставить банковскому сотруднику.

- Заключить сделку с финансовым предприятием.

Важные требования для заемщика

Для того чтобы ОАО Россельхозбанк предоставил ипотечный кредит на покупку земельного участка, клиент берущий займ должен отвечать целому списку требований:

- Обязательное гражданство РФ.

- Совершеннолетие. Ипотека не выдается людям, которые имеют менее 21 года. Возраст идет от 21 до 65 лет.

- Наличие стабильной роботы и приличного дохода.

- Двенадцатилетний стаж работы.

- Стаж работы на теперешней должности должен быть полгода.

- Хорошая кредитная история без просрочек.

- Наличие отделения банка в месте, где прописан клиент.

- Подтверждение способности платить взносы.

Если заемщик подходит банку по всем требованиям, в течение 10 дней Россельхозбанк выдаст положительный ответ на ипотеку.

Требования Россельхозбанка к недвижимости

Прежде чем банк оформит кредит под залог земли, он выдаст некоторые условия к участку земли:

Прежде чем банк оформит кредит под залог земли, он выдаст некоторые условия к участку земли:

- Участок должен быть зафиксирован в земельном кадастре.

- Назначение для участка. Он понадобится для сада и огорода, строительства дачи и загородного дома, постройки дома для проживания.

- Удобное расположение земли. Желательно, чтобы он находился в населенном пункте.

- Возможность проехать к участку на транспорте в любое время года.

Банк скрупулезно проверяет всю информацию об участке, его стоимость и варианты использования.

Документы для получения ипотеки

Чтобы получить ипотеку на покупку такой недвижимости как дом с земельным участком, клиенту понадобятся такие документы:

- Анкета.

- Документ подтверждающий личность (паспорт).

- Для мужского пола до 27 лет обязательно предоставление военного билета.

- Если есть дети, то нужно свидетельство об их рождении.

- 2 формы НДФЛ (справка о доходах).

- Копия трудовой книги.

- Документы по недвижимости, которая кредитуется.

Анкета-заявка

Паспорт

Военный билет

Свидетельство о рождении детей

Образец заполенения 2 НДФЛ

Трудовая книжка

Для каждой программы нужна отдельная документация. Программы «Садовод» нуждается в следующей:

- Участникам садовых организаций нужно членская книга или договор о применении общего имущества организации.

- Документ, подтверждающий собственность, долгое пользование или договор об аренде участка.

- Заявка, подтверждающая событие покупки недвижимости, которая находится на участке некоммерческих организаций.

- Заявление на желание вести садовое и огородное хозяйство.

- Документ, подтверждающий право на землю, которая выделена для подобранных нужд.

Фото некоторых документов:

Договор об использовании общего имущества

Свидетельство на право собственности на землю

Заявление на желание вести садовое и огородное хозяйство

Перед подачей документации надо подтвердить целенаправленное применение нужд.

Покупка пустого участка или с построенным домом, также требует документы. В их список относят:

- Договор о купле-продаже с отметкой об имущественном праве.

- Свидетельство о праве на имущество.

- Выписка из единственного государственного реестра.

- Документы, подтверждающие право на землю.

Если покупается земля для последующего строительства на протяжении двух лет, но не позднее трех месяцев после числа оформления недвижимости, как собственность, Россельхозбанку надо предоставить такие документы:

- Свидетельство о праве на имущество.

- Выписка из государственного реестра (ЕГРП), которая касается недвижимости.

Выписка из ЕГРП

Выписка из ЕГРП

Особенности оформления и погашения займа

После того, как заемщик предоставил учреждению документы, банк начинает рассматривать заявку. Когда финансовое предприятие дало положительное решение, клиент обладает правом выбрать метод получения денег.

Есть два варианта:

- Денежные средства переводятся на карту.

- Целая сумма идет наличным платежам.

Будет полезно просмотреть:

Способы погашения задолженности такие:

- Любое отделение финансового предприятия Россельхозбанк.

- Перевод денег «Почтой России».

- Оплата через банкомат.

- Перевод через кассу любого другого банка России.

- Через бухгалтерию по месту работы.

Плюсы ипотеки и кредита на земельный участок в Россельхозбанке

У двух программ разные преимущества. К продукту «Садовод» относятся такие плюсы:

У двух программ разные преимущества. К продукту «Садовод» относятся такие плюсы:

- Шанс выплатить задолженность в течение длительного периода 5 лет.

- Разные варианты обеспечения: поручительство физических и юридических представителей человечества, залог имущества.

- Подойдет для приобретения недорогих земельных участков.

По ипотечному кредитования можно выделить следующие преимущества:

- Платежи без комиссии.

- Шанс выбрать схему, как будет погашаться кредит.

- Шанс погасить займ досрочно без штрафов и комиссии.

- Специальные и выгодные предложения для молодых семейных пар или семьи с материнским капиталом.

- Шанс получить займ на длительное время и на большую сумму.

Недостатков в получении кредита нет. Единственным минусом является длительный процесс оформления.

Клиенты, намеренные взять ипотечный кредит в Россельхозбанке могут воспользоваться двумя продуктами банка. Конечно у каждой программы есть преимущества и недостатки. Выбрать желательно ту программу, которая имеет более выгодные предложения в данной ситуации.

Заключение

Благодаря Россельхозбанку у молодых семей или людей, мечтавших о доме появилась возможность овеществить давнейшею иллюзию. Для заемщиков созданы все условия для выгодного сотрудничества. Россельхозбанк заботится о своих клиентах.

Сельский кредит и ипотека с 2022 года. Что принесет программа доступного сельского жилья?

Обеспечение достойных условий труда для сельского населения – задача, которую в числе приоритетных ставит перед собой правительство РФ на ближайшие 5 лет. Предпринимаются конкретные меры по созданию инфраструктуры. В частности, с 2022 года жителям сельской местности станет проще обзавестись собственной недвижимостью.

Обеспечение достойных условий труда для сельского населения – задача, которую в числе приоритетных ставит перед собой правительство РФ на ближайшие 5 лет. Предпринимаются конкретные меры по созданию инфраструктуры. В частности, с 2022 года жителям сельской местности станет проще обзавестись собственной недвижимостью.

Закон о сельском кредите и ипотеке до 3%

Разработка документы о специальных условиях для ипотечных кредитов на сельское жилье была инициирована государством и велась на протяжении почти всего 2022 года. В результате подписано постановление правительства №1567, вступившее в силу с 01 января 2022. Условное наименование программы – «сельская ипотека», хотя нужно отметить, что меры по возвращению людей в деревни не ограничиваются обеспечением доступного жилья.

В ближайшие 5 лет на реализацию программы планируется потратить примерно 2,3 триллиона рублей, 1 триллион обеспечит Федеральный бюджет, остальные средства выделят бюджеты региональные.

Инициаторы программы не исключают возможность привлечения застройщиков для создания новых поселков, жилье в которых можно будет купить по сельской ипотеке.

Условия и требования

Программа сельской ипотеки предполагает ряд требований как к покупателю, так и к жилью. Кроме того, заемщик должен соответствовать условиям банка-кредитора.

Требования от государства |

|

Условия от банка |

|

Требования к приобретаемой недвижимости |

|

Программа не предусматривает какие-либо ограничений по возрасту или социальному положению заемщиков, следовательно, претендовать на получение кредита по сниженной ставке могут представители любой категории населения.

Участник программы должен подтвердить свои намерения проживания в сельской местности. Аргументом может служить сельская прописка, хотя она не является обязательным условием. Программа предусматривает невозможность продажи приобретенного помещения в течение 5 лет с момента покупки, даже в случае окончания залоговых обязательств.

Что считается сельской местностью?

Под сельской местностью в программе понимаются:

- село;

- поселок, в т.ч. городского типа;

- рабочий поселок;

- деревня;

- хутор;

- станица;

- аул и кишлак.

Кроме того, под программу подпадают межселенные территории, не имеющие дополнительного статуса, а также мелкие города с численностью населения до 30000 человек, имеющие единую инфраструктуру с ближайшими сельскими поселениями (на усмотрение местных властей).

Принадлежность местности к сельской лучше уточнить в банке-кредиторе еще на этапе подбора недвижимости.

Какие дома можно взять в ипотеку в деревне?

Программа предусматривает приобретение:

- Готового дома или квартиры в многоквартирном доме.

- Участка под строительство дома.

- Недостроенного дома.

- Квартиры в строящемся доме.

Вне зависимости от вида жилья локацией должна быть сельская местность.

Сельская ипотека распространяется на все регионы РФ за исключением Москвы, Московской области, а также Санкт-Петербурга.

Сколько денег и на какой срок дадут?

Максимальная сумма кредита зависит от региона, в котором он оформляется. Для Дальнего Востока и Ленинградской области это 5 млн рублей, для остальных – 3 млн рублей.

Можно ли использовать маткапитал на первоначальный взнос?

Минимальный первоначальный взнос при сельской ипотеке составляет 10%. При этом в качестве первоначального взноса могут быть использованы средства материнского капитала.

Какой будет льготная ставка?

Основное преимущество сельской ипотеки – сниженная процентная ставка. Государством установлены границы: 0,1 – 3%. Точная ставка устанавливается в регионах, но не может превышать 3%. В сравнении с другими предлагаемыми кредитами, это самый доступный вариант.

При этом банк-кредитор не несет убытки, т.к. разница между действующими кредитами и выданными по условиям сельской ипотеки будет возмещаться государством.

Ставка не меняется весь период действия ипотечного договора, т.е. условия выплаты кредита не изменятся.

Когда начнет действовать льготный сельский кредит?

Сельская ипотека вступила в действие с 01 января 2022 года. При этом договора, оформленные ранее, в программе не участвуют. Предполагается, что программа продлится до 2022 года.

Какие банки участвуют?

Первым банком – участником программы «сельская ипотека» стал Россельхозбанк. Над внедрением программы работает Сбербанк и ипотечно-строительный банк Дом.РФ. Вполне вероятно и расширение списка. Так что, у заемщиков будет возможность выбора кредитора. Тем не менее, банки самостоятельно принимают решение об участии в программе и установлении процентной ставки в рамках обозначенного коридора.

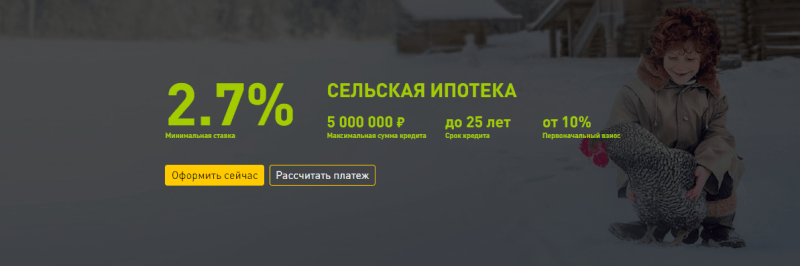

Сельская ипотека в Россельхозбанке 2022

Россельхозбанк выдает ипотечные кредиты по программе «сельская ипотека» на описанных выше условиях.

В пунктах, оставленных на усмотрение банка, приняты следующие значения:

- минимальная процентная ставка – 2,7%;

- срок кредитования – до 25 лет;

- доля собственных средств – 10%.

Максимальный срок рассмотрения заявки – 5 рабочих дней. За это время банк проверит заемщика на соответствие требованиям.

Как получить сельскую ипотеку в Россельхозбанке?

Для получения ипотеки по сниженной ставке потребуется обратиться в банк с пакетов документов:

- Паспорт РФ;

- Справка о доходах;

- Заверенная копия трудовой книжки;

- Военный билет;

- Пенсионное удостоверение и справку о размере получаемой пенсии (для заемщиков-пенсионеров);

- Свидетельство ОГРИП или самозанятого (для соответствующих категорий граждан);

- Декларация о доходах (для категорий, предусматривающих ее наличие).

Если заемщик уже определился с объектом недвижимости, необходимо предоставить отчет об оценке, технический и кадастровый паспорт и свидетельство о праве собственности.

Далее необходимо зарегистрировать договор купли-продажи в Росреестре, после чего банк перечисляет деньги на счет продавца.

После оформления сделки банк-кредитор обращается к государству за возмещением части процентной ставки. Заемщик в этом не участвует.

Обязанность по уплате ежемесячных взносов возникает с момента подписания кредитного договора. Ввиду того, что оформление ипотеки с государственным участием – процедура не быстрая, может возникнуть ситуация, когда заемщик обязан вносить платежи еще до фактического получения недвижимости. Обязательно ознакомьтесь с порядком погашения кредита!

Процентная ставка здесь выше, 5%. Но заемные средства могут быть потрачены не только на собственно приобретение жилья, но также на ремонт и проведение коммуникаций (отопление, водоотведение, электричество, газификация и т.д.).

Сельский кредит в Сбербанке 2022

На начало февраля 2022 года Сбербанк не определился с условиями выдачи кредита по сельской ипотеке, что скорее всего связано с масштабностью проекта и сложностями, которые потенциально могут возникнуть в процессе его реализации.

Плюсы и минусы проекта

Как и любая программа, сельская ипотека имеет как положительные, так и отрицательные стороны.

| Достоинства | Недостатки |

| Стоимость кредита ниже рыночной. | Заведомо низкий доход заемщика ввиду разницы заработных плат в городах и селах. |

| Отсутствие ограничений по возрасту и социальному статусу. | Зачастую отсутствие в сельской местности производства, инфраструктуры, возможности достойно зарабатывать. |

| Обширный список населенных пунктов, входящих в понятие «сельская местность». | Недостаточная проработка нюансов, нет четкого перечня доказательств намерения жить в сельской местности, даже при наличии недвижимости. |

Сама по себе программа достойна похвал, ибо действительно снижает бремя долговой нагрузки на сельское население, и без того, как правило, не зажиточное. Однако, по мнению населения деревень, необходимо работать над улучшением качества жизни, а иногда даже над возможностью существования в сельской местности, лишенной простейшей инфраструктуры и рабочих мест.

Сельская ипотека под 3 процента в Россельхозбанке в 2022 году: условия, ставка, кому положена и порядок оформления

При покупке имеющегося или строительстве нового жилья в сельской местности можно воспользоваться льготными условиями. Специализированная программа финансирования действует с января 2022 года. С помощью средств, выделенных из государственного бюджета, сельская ипотека в Россельхозбанке предлагается по ставке менее трех процентов. В этой публикации рассмотрены основные правила кредитования и важные нюансы, которые необходимо знать потенциальному заемщику.

Что такое сельская ипотека

Общие принципы целевых действий государства изложены в федеральной программе развития соответствующих территорий. Документ утвержден постановлением правительства РФ № 696 от 31.05.2022.Выполнение плана будет оцениваться с учетом следующих показателей:

- поддержание доли населения, проживающего в сельской местности на уровне не менее 25,3%;

- увеличение ресурсов домохозяйств до 80% в 2022 г. (контрольные данные – 67% для 2017);

- повышение доли благоустроенных объектов жилой недвижимости с 35% в 2022 до 50% в 2025.

Для решения обозначенных задач кроме улучшения инфраструктуры и других централизованных мероприятий принято специальное решение о выделении субсидий (ПП № 2022 от 30.11.2022). В этом документе следует отметить несколько ключевых позиций:

- государство компенсирует уполномоченным банкам упущенную выгоду по кредитам, выданным не ранее 01.01.2012;

- для заемщика итоговая ставка устанавливается в диапазоне от 0,1 до 3% годовых;

- максимальный срок ипотеки – 25 лет;

- допустимый размер – 3 млн р. (до 5 млн р. в ДФО и Ленинградской области).

Условия сельской ипотеки в Россельхозбанке

Использовать выделенный кредит можно только по целевому назначению:

- покупка готового жилья;

- приобретения недвижимости с земельным участком в сельской местности по ДДУ или договору купли-продажи;

- приобретение земельного участка и строительство на нем жилого дома по договору подряда;

- строительство частного дома или завершение строительства (ремонт) жилого дома на собственном участке земли в селе.

Другие условия для успешного оформления сельской ипотеки в Россельхозбанке:

| Основные параметры | Пояснения |

| Минимальная сумма, валюта кредита | 100 000, рубли РФ. |

| Максимальнаявеличина займа | До 3 (5) млн. включительно для финансирования покупки либо строительства объектов на подходящих территориях (лимит увеличен для ДФО и Ленинградской области). |

| Обязательный первоначальный взнос | 10% — минимум. |

| Комиссионное вознаграждение кредитному учреждению | Не предусмотрено. |

| Обеспечение возврата займа | Регистрация залогового права РСХБ на объект недвижимости в базе данных ЕГРН. |

| Страхование | Добровольное – здоровья (жизни) основного получателя средств и созаемщиков. Обязательное – объекта недвижимости на весь срок действия договора. |

| Созаемщики | Допустимо привлечение до трех физических лиц. Степень родства не имеет значения. |

По действующим правилам ответ на заявку для получения ипотечного займа в Россельхозбанке рассматривается не более пяти рабочих дней. Однако кредитное учреждение вправе увеличить срок для углубленного изучения представленных материалов и дополнительных проверок.

Важно! Жилье можно приобрести у физического лица, ИП или юридического лица. Ограничений по приобретению недвижимости только от застройщика нет.

Ставки

По состоянию на январь 2022 года кредиты программы сельской ипотеки в Россельхозбанке предоставляют с применением годовой ставки 2,7%. Условия ухудшаются (до 3%), если заемщик отказывается оформить полис личного страхования.

Допустимо применение повышенных тарифов при следующих нарушениях договорных обязательств:

- размещение полученных денежных средств на депозите, либо иной способ нецелевого использования ссуды;

- отсутствие регулярных выплат (более шести месяцев);

- выявленное несоответствие объекта недвижимости базовым требованиям.

Важно! При нарушении правил программы Россельхозбанк имеет право поднять ставку по ипотеке. Ставка будет увеличена до текущей льготной ставки 2,7% + текущая ставка ЦБ. На сегодняшний день, при нарушении условий программы сельской ипотеки ставка может вырасти до 8,7% (2,7% базовая ставка по сельской ипотеки + 6% ставка ЦБ).

Калькулятор

Для корректного учета затрат по сельской ипотеке в Россельхозбанке пользуйтесь представленным ниже средством автоматизации расчетов. Рекомендуется сделать достаточный запас по финансовому обеспечению и поступлениям, чтобы исключить обоснованные штрафные санкции.

Кому положена в 2022 году: требования к заемщику

На стадии подготовки законодательных актов предполагалась проверка прописки (официальной трудовой занятости) потенциального кредитополучателя в сельскойместности.

Однако подобное условие исключает возможность поддержки переезда на соответствующую территорию. По этой причине она была отменена в Россельхозбанке, как и требование обязательно работать на предприятиях социальнозначимых в селе.

Иные требования к заемщикам соответствуют стандартным правилам Россельхозбанка:

- возрастной диапазон – от 21 года до 65 лет;

- гражданство РФ;

- трудовой стаж – 6 мес. на текущем (последнем) месте работы при общем сроке не менее 12 мес. за контрольный промежуток 5 лет;

- регистрация места жительства (пребывания) по адресу на территории РФ.

Предельный возраст увеличивается до 75 лет, если до 65 лет по расчетам пройдет 50% или более срока оформленной сельской ипотеки в Россельхозбанке. Одновременно необходимо участие созаемщика, соответствующего стандартным условиям.

Пенсионерам дополнительные подтверждения о доходах предъявлять не нужно, если получение денег из ПФ организовано через счет в РСХБ. Сведения о ведении личного подсобного хозяйства удостоверяются справкой из местного муниципалитета. Если заявитель является «зарплатным» клиентом банка, требования по стажу уменьшаются (до 3 и 6 мес. соответственно).

Важный момент! В Россельхозбанке есть возможность выбрать для оплаты дифференцированные платежи по ипотеке, что позволит дополнительно сэкономить большое количество средств, но повысить риск отказа по заявке. Подробнее об этом в отдельной статье.

Что относится к сельским территориям

В соответствии с текстом упомянутых постановлений правительства определены базовые параметры действующих правил. Определению «сельских» территорий (агломераций) соответствуют:

- поселения и территории между населенными пунктами;

- рабочие поселки;

- малые муниципальные образования (численность – до 30 тыс. чел.);

- отдельные внутригородские площади.

К сведению! Перечень льготных территорий утверждается высшим исполнительным органом власти соответствующего субъекта РФ.

Специально подчеркнуто исключение из списка подходящих муниципальных образований:

- Москвы;

- Санкт-Петербурга;

- Московской области.

Какое жилье можно приобрести

Определение подходящих объектов недвижимости приведено в ПП РФ № 1567. Кроме пригодности для постоянного проживания требуется подключение к электрическим сетям и другим инженерным коммуникациям. Площадь на одного члена семьи должная быть равной или более действующих учетных нормативов. Соответствие по упомянутым позициям подтверждается специализированной комиссией, созданной местным муниципалитетом.

Для получения сельской ипотеки в Россельхозбанке необходимо выполнить стандартные требования данного кредитного учреждения. В частности, при покупке следует учесть следующие нюансы:

- допустимо наличие централизованных и локальных инженерных сетей, но только подключенных и действующих;

- износ сооружения по экспертному заключению не более 60%;

- оценку рыночной стоимости выполняет исполнитель, согласованный с РСХБ;

- нет планов (федерального или регионального уровня) о сносе или реконструкции здания;

- отсутствуют замечания к надежности опорной части, силовых компонентов строительных конструкций.

Документы

Кроме заполненного по стандартной форме заявления в РСХБ нужно предоставить:

- гражданский паспорт;

- военный билет для лиц призывного возраста;

- свидетельства о браке и рождении детей (при наличии);

- документы подтверждающие трудоустройство и доход (возможна справка по форме Россельхозбанка);

- пакет документов по объекту кредитования.

Последний пункт перечня необходимо рассмотреть подробно. Если речь идет о покупке, в банк нужно предоставить:

- ДКП либо другие документы,подтверждающие возникновение действующего права собственности;

- актуальную выписку из базы данных ЕГРН с планом здания и земельного участка;

- отчет о техническом состоянии и рыночной стоимости (утвержденного кредитором независимого оценщика);

- справки о зарегистрированных жильцах и состоянии расчетов по ЖКУ.

Для индивидуального строительства с применением сельской ипотеки в Россельхозбанк передают:

- расширенную выписку из «Росреестра»;

- документы о приобретении земельного участка (договор покупки, дарения или др.);

- смету проекта;

- разрешение местного муниципалитета на ИЖС.

Если предполагается работа с подрядчиком, соответствующую организацию проверяют на соответствие следующим критериям:

- минимальный подтвержденный опыт профильной деятельности – 2 года;

- выручка за контрольный период (1 год) – от 3 млн р. и более;

- исковые требования не превышают 10% от суммы чистых активов;

- руководящие сотрудники не привлекались к уголовной ответственности по экономическим преступлениям;

- предприятие не включено в перечень недобросовестных строителей (по имеющимся данным из открытых источников).

К сведению! С учетом значительного количества требований к подрядчикам, выше приведены только главные пункты. Для уточнения рекомендуется изучить полный перечень, утвержденный действующими правилами РСХБ.

Обязательное участие супруга необходимо только при оформлении объекта недвижимости в общую совместную собственность. Исключения подтверждают брачным контрактом либо отдельным специальным соглашением, заверенным нотариально.

Порядок оформления

Для исключения проблем предварительно уточняют соответствие по возрасту, доходам и другим критериям получателя кредита на льготных условиях. Заемщику по данной программе не нужно предоставлять дополнительные сведения государственным органам. Оформление выполняется по стандартной процедуре:

- подают заявку в удобный для последующих действий филиал (лично либо с помощью специальной формы на сайте банка);

- собирают необходимые документы;

- после положительного результата проверки подписывают кредитный договор, перечисляют первоначальный взнос;

- оформляют залоговое право на объект недвижимости;

- завершают расчет с продавцом;

- передают в банк подтверждение оплаченного страхового полиса.

Для безопасности расчеты организуют с помощью сервисных услуг банка. Купюры передают через ячейку. Безналичные деньги – с применением блокированного счета. Доступ к средствам продавец получает после подтверждения перехода прав собственности новому владельцу с одновременным созданием записи о залоге в базе данных ЕГРН.

Страховка

Уточнить затраты по этой позиции можно с помощью представленного в данном разделе калькулятора. Обратите внимание на сниженные ставки по страхованию при оплате полиса через наш сайт.

Выводы:

- сельская ипотека в Россельхозбанкеоформляется по стандартной схеме без дополнительных действий со стороны заемщика;

- программа поддержки начинает действовать с 01.01. 2022;

- кроме длительного срока кредита(до 25 лет) следует подчеркнуть небольшую процентную ставку (2,7%);

- минимальный тариф предлагается при наличии личной страховки (жизни, здоровья);

- максимальная сумма различается в разных регионах (от 3 до 5 млн р.);

- для покупки можно выбрать только недвижимость, соответствующую рассмотренным выше критериям;

- при нарушении заемщиком обязательств по договору банк вправе повысить регулярные выплаты;

- быстро получить необходимые денежные средства поможет корректная подготовка сопроводительной и подтверждающей документации;

- допустимо применение дополнительных механизмов финансирования данной программы за счет средств местных бюджетов.

В комментариях к публикации задавайте дополнительные вопросы, сообщайте о собственном опыте оформления ипотеки. Не забывайте ставить лайки, делать репосты. При возникновении затруднений – обращайтесь к дежурному юристу сайта. Своевременная помощь квалифицированного специалиста предотвратит проблемы, поможет оптимизировать денежные и временные затраты.

Дополнительная информация про сельскую ипотеку в РФ и списки регионов тут.